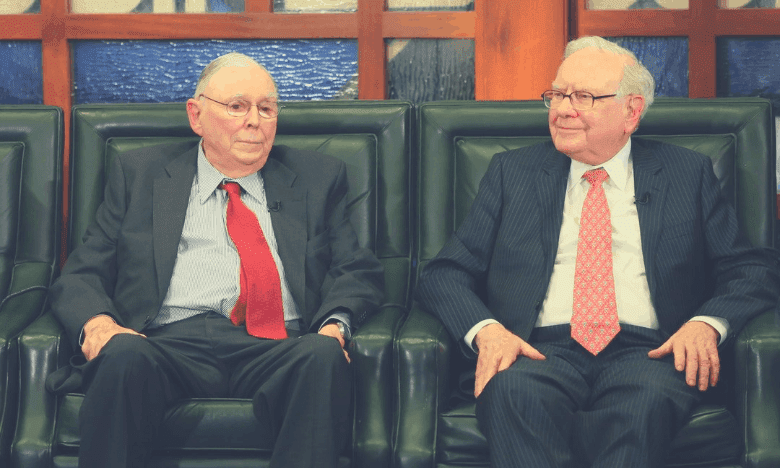

巴菲特合作夥伴查理・蒙格(Charlie Munger)說過:「以合理價買入好公司,勝過以便宜價格買入一般公司。」當決定投資一家公司時,在進場買進前應先考量目前股價是否為便宜的位階,還是處於昂貴的價格,需要再等等。

那麼該利用什麼指標判斷股價位階,以合理甚至便宜的價格買進呢?

答案就是「本益比」。

這篇文章我們會向大家解釋什麼是本益比(PE Ratio)以及它的應用方法。

文章內容會包含以下幾個部分:

- 介紹本益比以及計算公式

- 查詢本益比的方法

- 解釋本益比高低所代表的意思

- 為什麼不能只依靠本益比判斷公司?

本益比(PE Ratio)是什麼?

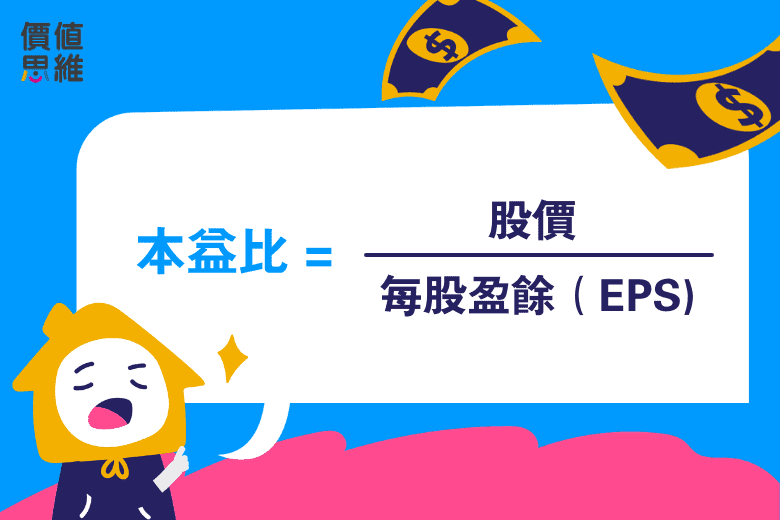

本益比(Price-to-Earning Ratio;PER或PE)通常是用來判斷一家公司股票價格昂貴還是便宜的一種指標,計算的方式簡單,以「股價」除以「每股盈餘(EPS)」所得到的數值就是本益比。

以投資的角度來看,本益比可以用來當作投資某家公司後「多久可以回本」?

本益比(PE Ratio)怎麼算?

本益比公式

每股盈餘(EPS)指的是一家公司獲利的能力,也可以視為是賺錢的速度,用來計算本益比時,透過每年獲利狀況推算需要多久時間才能夠回本。

舉例來說,A公司目前的股價為20元,而每股盈餘為1元,計算出來的本益比即20倍,代表A公司在每年獲利1元的情況下,持續投資20年就能夠回本。

若A公司今年營運狀況佳獲利翻倍,每股盈餘提升至2元,那麼以20元來計算本益比的話則降低為10倍,只需要10年就可以回本。

預估本益比v.s.歷史本益比

- 歷史本益比=股價/過去每股盈餘(近4季)

- 預估本益比=股價/未來每股盈餘(未來4季)

一般投資人看到的本益比通常是使用近4季每股盈餘總和所計算出來的,不過股價反映的是未來,若預估未來每股盈餘將會成長,因此判斷目前的股價季算出來的本益比偏低,就值得持續關注。

舉例來說,某公司目前股價為50元,過去4季每股盈餘為2元,計算出來的本益比為25倍,判斷股價偏貴因此不買進;但如果這間公司預估在未來一年獲利將成長一倍,每股盈餘預估可以達到4元,以目前股價50元來看,本益比才12.5倍,相對便宜,就可以考慮投資。

所以不管是在閱讀新聞或報章雜誌,要特別留意上面是用過去的每股盈餘還是預估未來的每股盈餘來計算本益比,投資人應該關注的是「未來盈餘是否成長」再進一步判斷目前股價是不是值得投資的價位。

本益比查詢

美股本益比查詢

- 財報狗 → https://statementdog.com/analysis/AAPL/pe

- MorningStar → https://www.morningstar.com/stocks/xnas/aapl/valuation

- Macrotrends → https://www.macrotrends.net/stocks/charts/AAPL/apple/pe-ratio

台股本益比查詢

- HiStock嗨投資 → https://histock.tw/stock/2330/%E6%9C%AC%E7%9B%8A%E6%AF%94

- 財報狗 → https://statementdog.com/analysis/2330/pe

- CMoney → https://www.cmoney.tw/finance/f00032.aspx?s=2330

馬股本益比查詢

- TradingView → https://tw.tradingview.com/markets/stocks-malaysia/earnings/

- Investing → https://www.investing.com/equities/malaysia

本益比(PE Ratio)高低所代表的意思?

本益比高代表什麼?

一般具有高本益比的公司的特性為:

1. 具有強大的競爭優勢,獲利穩定

2. 具有成長性

3. 股價被市場高估

一支股票能擁有高本益比,可能是市場對於該公司的未來成長性具有一定的期待,當一家公司具有強大的競爭能力,獲利能力提升,股價自然跟著水漲船高。

不過每股盈餘的結果通常要等一季的時間才會知道結果,這時候如果看好該公司未來獲利成長,股價會提前反應,此時本益比就會提高,但這時候的昂貴價就會是未來的便宜價。

而另一種擁有高本益比的公司屬於基本面本身並不好,可能是受到市場炒作拉高股價,在獲利沒有成長的前提下,使本益比相對獲得提升,此時的公司並非屬於具有成長性的公司,因此結果可能來的快去得也快。

本益比低代表什麼?

而低本益比的公司的特性為:

1. 所屬產業競爭力大,獲利不穩定

2. 成長性不高

3. 股價被市場低估

前面提到一家具有成長性的公司,多數具有較高的本益比,但當出現系統性風險(如2008年金融風暴),通常在市場恐慌的情況下,股票被大肆拋售使股價下跌,好的公司也不例外,此時本益比低的公司就會一一浮現。

而競爭力較大的產業如果公司產品彆沒有特別突出,獲利表現不穩,市場對於該公司的期待不高,自然不容易吸引投資人買單,使本益比長期偏低。

所以低本益比並不一定代表價值被低估,投資人看到個股出現很低的本益比時,要先找出原因避免錯估股價。

本益比的限制

本益比受到什麼因素影響?

雖然本益比能夠幫助投資人判斷一家公司目前股價是偏向便宜還是昂貴,但交易並非只單純依靠本益比就能判斷進出時機,尤其如果是拿過去的EPS來計算本益比,就很有可能失針,因此在使用本益比判斷前,應先克服以下兩點:

1.獲利不穩定的公司不適合使用本益比來判斷

一家公司獲利不穩定,每年的EPS如果起伏波動大,如一年是虧損(EPS負值,無法計算本益比),隔年又賺錢(正值),再隔一年又發生虧損…,用本益比來判斷一間公司股價是否被低估或高估就會非常困難。

因此遇到虧損、獲利不穩定的公司就不適用本益比來進行評估,因為計算出來的本益比結果用於評估可能較不具參考意義。

2.預估未來的EPS因人而異,很難正確預估

要準確預估一家公司未來一年獲利狀況是非常困難的一件事,尤其對於一般投資人來說,很難接觸到公司內部高層人員取得第一手資訊,因此對於一家公司未來每股盈餘的預估結果就會因人而異。

如果只看本益比,就決定是否投資某公司,會忽略了什麼?

進行本益比來決定一間公司股價是否處於可以介入的位置,一般比較常見的是將本益比區分為便宜價、合理價、昂貴價3種分法:

1.便宜價:本益比<10倍

2.合理價:本益比=15倍

3.昂貴價:本益比>20倍

不過不同公司以及產業之間彼此本益比的範圍不太一樣,如果只依照本益比高低就決定是否投資一家公司有時可能會忽略其中的原因。

- 這支股票本益比好低,一定是股價被低估,因此買進。

但其實它可能是因為產品失去競爭能力,基本面轉差,或者市場不看好這間公司未來,因此給予較低的本益比,這時候進場可能因此無法實現獲利的目標。

- 這支股票本益比太高,一定是被高估,因此決定賣出或不投資。

前面提到,如果使用過去的每股盈餘與現在的股價來看本益比偏高,就決定賣出或不投資,可能因此錯失一支具有成長性的股票。

因為過去的盈餘已經是過去式了,股價反映的是未來,如果這間公司產品具有良好的競爭能力,在市場上又是獨家供應或沒有公司能做的比他更好,那麼如果未來的盈餘將成長,以目前的股價來計算,可能就是一支被低估的好股票。

因此在進行本益比判斷時,建議以相同產業的公司一起比較或了解一家公司的產品是否具有良好的競爭力,就能更準確判斷出該產業那些公司股價是被低估的,而那些是被高估的,不過前提是要用在獲利穩定的公司才具有意義,否則很容易掉入本益比估價的陷阱中。

本益比的用法是用來判斷目前股價處於哪個階段,但其盲點在於無法考量到高本益比的公司是具有高成長性,還是只是被高估。

而要進一步評估一支股票未來是否具有成長性,可以利用「本益成長比(PEG)」來協助判斷,評估公司是否還處於成長階段。

本益成長比是由「本益比」除以「盈餘成長率」所計算出來的結果,同樣區分為3個部分:

1.本益成長比<0.75:股價被低估,買進

2.本益成長比=1.0:股價合理,觀望

3.本益成長比>1.2:股價被高估,賣出

利用本益比並搭配本益成長比,能協助投資人評估一間公司股價的合理性,找出具有成長潛力的企業。

最後,當發現價值被低估的公司時,決定進場與出場的條件仍要搭配其他指標做判斷,不能單憑本益比和本意成長比的數字就決定買入或賣出。

總結

預估一家公司未來的獲利是一件還沒發生的事,這點對投資人來說確實是有困難,就算這家公司過去的獲利狀況良好,但也無法保證未來也會一直持續成長。

利用本益比來評估一家公司股票位階時,應先了解該產業所屬本益比範圍,並與同業比較,或與過去的歷史本益比區間進行比較,最重要的是未來是否具有成長性,保留足夠的安全邊際,才能做到進可攻退可守。

如果你對投資股票有興趣,千萬不要錯過我們價值思維所帶給你們的免費【最新投資入門攻略】,教你如何快速掌握投資策略,創造被動收入,讓你用低風險的方式在投資道路上越走越遠!

免責聲明

此文章內容僅作為教學、分享及參考的用途,而非專業的投資建議。由於個人的情況及需求不同,你可以聯係價值思維或咨詢你的理財規劃師以取得專業的建議。