在投資的生涯裡,總會聽見別人說REITs投資相當低風險,而且只要拿出一點點錢,就可以當上購物商場、商業大樓的包租公和包租婆。

REITs 中文是房地產信託基金,讓投資者用小錢就可以投資在商場、辦公大樓、工業建築等不動產。

它真的好像別人口中所說的值得投資嗎?這篇文章將會為大家深入介紹REITs投資的基礎知識,內容包含以下幾個部分:

- 房地產信託基金 REITs 是什麼?

- REITs 有多少種?

- 了解REITs 的幕後管理架構

- 投資REITs的好處是什麼?

- 投資REITs 需要考慮的因素/ 風險有什麼?

- REITs 適合什麼投資者?

內容目錄

房地產信託基金 REITs 是什麼?

去過吉隆坡的 Mid Valley Megamall 和 The Gardens Mall 嗎?這兩家國內熱門、匯集眾多中高檔品牌的購物商場,其實都隸屬於房地產信託基金 IGB REIT (5227)。

REITs,全名Real Estate Investment Trust,中文稱為房地產信托基金(簡稱產托),也稱為不動產投資信託,是一種類似單位信托基金的投資工具。

信託基金公司匯集了眾多投資者的錢後,會用來購買各種類型的商業用途不動產(Real Estate),比如購物商場、酒店、辦公大樓、工業建築等等,然後放租出去。

因此,租金就是REITs的主要收入來源!

有些REITs會比較聚焦於購買特定用途或者地區內的不動產,比如國內知名的 IGB REIT (5227) 只專注在投資購物商場;有的則會比較多元化投資,以便分散風險,比如集合了購物商場、酒店、辦公大樓、醫療中心、工業建築和教育學院的 Sunway REIT (5176)。

馬來西亞證券委員會(Securities Commission Malaysia, SC)規定,REITs 必需有至少75%的資產是不動產,確保帶來穩定租金收入;現金、投資基金等不能超過總資產的25%。

另外,REITs不能自己掏錢出來建造新的物業。

REITs讓本金較小的投資者,用小錢就可以當上各個商場、辦公大樓等不動產的股東之一,成為名副其實的包租公。

簡單來說,假如你真的想過一把當包租公的癮,在家坐等收租,不一定要掏出一大筆錢或者向銀行貸款買物業,才擁有這些頭銜;只要拿出RM100,就能投資REITs成為收租人。

而且,你不需要親自去管理這些產業,REIT公司收到租金後,會定期派股息(Distributions)給你。

雖說REIT是種信託基金,但投資者不需要透過中介人(Agent)來購買REIT的單位,而是像一般買賣股票、ETF、指數等,透過投資交易戶口來買賣。

如果想知道國內REIT的過往業績和最新公告,可以在大馬交易所(Bursa)的網站裡尋找。此外,價值思維固定每週一在官網更新國內 REITs 的最新主要數據,有興趣的人可以點擊這裡查閱!

REITs有多少種?

在馬來西亞,REITs可分為6大類,包括零售業、辦公室、工業、酒店業、醫療業和涵蓋多元產業的多元用途REIT (Diversified)。

目前,一共有18家REITs在大馬交易所掛牌上市。

了解REITs 的幕後管理架構

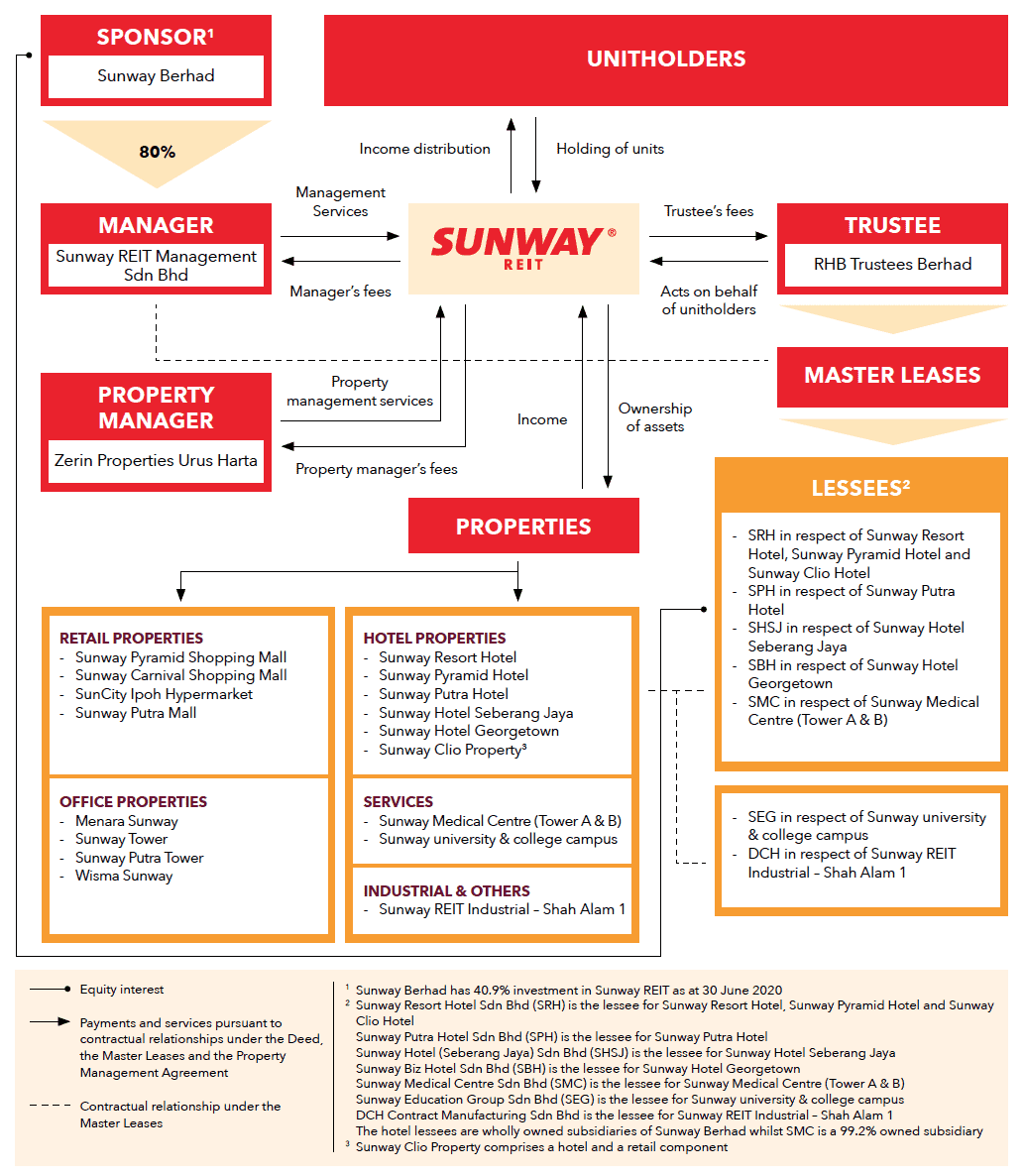

一般而言,REITs由3個關鍵角色組成和共同運營。

管理者(Manager)

負責為REITs制定投資策略,包括把資金投入哪些類型的不動產來賺取收入等等。通常管理者會由REIT創辦公司的代表擔任。

以Sunway REIT為例,管理者是Sunway REIT Management Sdn Bhd。它是國內上市公司——双威集團(SUNWAY, 5211)持股80%的子公司。

物業管理者(Property Manager)

負責物業日常運營事務的機構,包括收租、繳付雜費、處理日常文件等等。一般上物業管理工作會外包給第三方處理。

Sunway REIT的物業管理者是Zerin Properties Urus Harta。

信託人(Trustee)

信託人的責任是監督REITs的管理者,確保從所有投資者那裏籌集回來的資金沒有被濫用。法律角度上看,REITs購買回來的資產並不屬於管理者,而是投資者,因此需要信託人進行嚴格把關。

Sunway REIT的信託人是興業信託有限公司(RHB Trustees Berhad)。

投資者(Investor)

也就是買進REIT單位的人,也就是物業的包租公或包租婆。

投資REITs的好處是什麼? REITs vs. 真實房地產

REITs真的好像別人口中所說的值得投資嗎?為什麼不直接投資物業,至少房契寫的是自己的名字?

我們來看看投資REITs和直接投資物業相比,有什麼優勢和好處。

投資門檻低

同樣是投資在物業,但相比起買賣實體房地產,買賣REITs涉及的程序簡單得多,而且投資門檻非常低。投資者只需要拿出數百令吉(取決於REITs的股價),像交易股票那樣買進REITs的,就可以分享物業的權益。

如果是買進實體物業,必需動輒數十千令吉(頭期款項)和更複雜的買屋程序才能完事。

風險相對低

REITs通常擁有多棟物業,有的甚至會多元化投資在不同用途的物業,或者不同地區等等。因此,即便某一家購物商場的出租率較低,REITs還是可以透過其他物業收取租金,不至於影響了REITs的整體租金收入表現。

換句話說,REITs的多樣化投資,是為了增加租金來源之餘,也幫助投資者分散風險。如果REITs的資產落在黃金地段或者是人潮火熱的地點,根本不用愁找不到租客!像 Suria KLCC、Mid Valley Megamall 和 The Gardens Mall 就是很好的例子。

買進實體物業,必須自己尋找租客、收租和繳付雜費等等。假如長期沒有辦法把單位出租,房貸可能會變成沈重的經濟負擔,甚至影響財務狀況。和分散投資、擁有專業管理者打理的REITs相比,投資房地產擁有較高風險。

收益穩定

為了避免繳付公司所得稅,多數REITs會將盈利的至少90%,當作收益分配(Income Distribution,相等於股息)派發給投資者。

由此可見,和其他公司相比,投資在REITs可獲得的股息收入、周息率相對高。因此,REITs投資可以說是較為防禦性的投資工具。

也有不少投資者,看中REITs穩定派息的特點,以定期定額存股法買入REITs的單位,然後每年坐等收入一筆可觀的股息,形成穩定的被動收入。

REITs有債務上限

SC有規定,國內REITs的負債比率(Gearing Ratio)不可以超過50%。意思是,REITs必需將債務控制在一定水平內,不能無節制地舉債。

負債比率越大,表示公司借的錢越多,承受的財務壓力和風險越高。一旦遇到經濟風暴,或是公司生意暴跌,沒有能力償還負債,隨時有可能出售資產來還債。

因此,這項政策等同於監督REIT的資產負債表,保障了投資者的權益。

因應新冠肺炎疫情嚴重衝擊國內經濟和零售業的表現,SC在2020年8月將REITs的負債比率上限調整至60%,直至2022年12月31日。

投資REITs 需要考慮的因素/ 風險有什麼?

要先做足功課

投資者決定投資在哪個REITs前,必需先了解各個REITs的資產組合(portfolio)。如果REITs的物業比較多樣化,例如涵蓋酒店、工業建築、商場等等,那麼租金收入就比較穩定,不會因為某項資產租戶冷清而影響租金收入,繼而影響投資者獲得的股息。

但是,凡事都是一體兩面。物業太多,或者組合太多元的REITs,也可能會在經濟不景氣時,發生「劣質資產拖累優質資產貢獻的盈利」的狀況,導致盈利被稀釋的危機。

因此,在投資REITs之前,必須做足功課。情況允許的話,建議親身查訪物業價值。比如說,親自到商場走一趟,除了人流量之外,還可以觀察那裡的購物體驗、衛生程度、地點交通便捷程度等等。

雖然REITs的財務報表會解說旗下物業的情況,比如有什麼商店類型,但是這些都是紙面上的講解,很多時候沒辦法反映實況。所以,最好的解決方法就是親自去考察一番,幫助你判斷REIT的前景!

股價極少火箭式上升

由於REITs的債務水平被限制在60%,加上每年都會把賺到的90%的盈利派發給投資者,所以管理者其實不會有太多錢擴充業務,充其量只會做一些維修或翻新的工作。

礙於業務增長有限,通常REITs的股價也不會呈現爆發性增長,只會微幅上升。

這也解釋了為什麼比較冒險進取的投資者,不會選擇投資REIT,因為它沒辦法幫助投資者在短期內獲得極大的利潤。

需考量疫情的衝擊

REITs以物業為主,會受到經濟景氣、通貨膨脹等大環境因素,影響盈利表現和股價波動。

在疫情爆發期間,不少REITs已經因為酒店、商場人流稀少而陷入虧損,或者盈利萎縮,連續幾個季度都交出紅色警戒(盈利下跌或虧損)的季報。

雖然說確診人數稍微有所好轉,政府也漸漸放寬行動管控措施,重開商場、酒店、餐廳堂食,但是各家REITs還在營收復原期。

另外,政府還沒放寬跨境禁令,也對旅遊業帶來了衝擊。

因此,投資者唯有深入了解REITs的資產組合,持續追蹤財報表現,才能判斷出它能不能走出疫情的陰影,重新回到健康的財務水平。

REITs 適合什麼投資者?

1)風險傾向較小的投資者。投資REITs雖然沒辦法一夜暴富,但勝在穩定獲益,風險比買賣個別公司股票來得低。

2)喜歡收息的投資者。REITs會將90%盈利派發給股東,每年固定派發2至4次的股息,,股息率維持在5%至8%(疫情前)。因此,REITs是許多投資者眼中的「股息股」,特別適合喜歡收取股息的投資者。

但是,投資者也需注意REITs的盈利情況,虧損中的REITs是沒辦法派息的。

結語

在我看來,REITs讓小資金的投資者也能有機會投資在不動產。投資門檻低,風險也低,再加上派息固定,屬於相對穩定的投資對象,適合追求低風險穩定收益的投資者。

不過,低風險不代表投資者可以隨便砸錢在任何一個REITs,畢竟有的REITs會因為資產較為劣質,而沒有辦法獲利,更別說派息(或固定派息)給股東了。

因此,不管你現在決定投資什麼金融產品,都必須先做功課,學習了再決定。

這跟找對象一樣,交往前也得先認識對方、了解他的性格後,才決定要不要投入感情喔。

假如你決定將REITs納入你的投資組合,切記在正式進場前,深入研究REITs的投資組合、管理者素質、需要關注的重要指標等,再配合全面的「挑選優質REITs指南」,就不會在研究REITs時錯過任何一個該注意的細節。

【延伸閱讀】

2. 投資新手必讀:來認識5個連不懂投資的人都知道的金融商品

免責聲明

此文章內容僅作為教學、分享及參考的用途,而非專業的投資建議。由於個人的情況及需求不同,你可以聯繫價值思維或咨詢你的理財規劃師以取得專業的建議。